高値-安値

平均1.28% 前日終値比 ボリュームゾーンが1%~2% この1年は基本上げ相場でボラが高かったことが要因か

| 高値-安値 | ||||

| 0.98% | 0 | 110 | 0.00% | 37.93% |

| 0.0196914 | 0 | 149 | 0.00% | 51.38% |

| 0.0295371 | 0 | 22 | 0.00% | 7.59% |

| 0 | 9 | 0.00% | 3.10% | |

| 290 | 0 | 290 | 0.00% | 100.00% |

安値-当日終値

平均 -0.66% 安値ー当日終値なので要するに終値のほうが平均約0.7%ほど高く終わる

とは言え、当日の安値かどうかは終わってみなければ分からない 前日終値からどれくらい安くなるのかで当たりをつける 前日比での安値は平均約-0.6%(プラスの日を除くともう少し安くなる)従って0.5%程度の安値だとプラ転の可能性が十二分にあるので安易にショートするのは危険だろう

また、高値安値の値幅が平均約1.3%あることを考慮すると安値から1.3%の上昇もありうるし、逆に高値から1.3%の下落もありうることから当該時点で高値からどれくらい下がっているのかでさらに下落余地がどれくらいあるのか目安となる

| 安値-当日終 | ||||

| 0.72% | 187 | 1 | 64.48% | 0.34% |

| 0.014409645 | 74 | 0 | 25.52% | 0.00% |

| 0.021614467 | 22 | 0 | 7.59% | 0.00% |

| 6 | 0 | 2.07% | 0.00% | |

| 290 | 289 | 1 | 99.66% | 0.34% |

高値-前日終

平均 0.7%

| 高値-前日終 | ||||

| 1.21% | 59 | 138 | 20.34% | 47.59% |

| 0.0241365 | 11 | 66 | 3.79% | 22.76% |

| 0.0362048 | 0 | 14 | 0.00% | 4.83% |

| 0 | 2 | 0.00% | 0.69% | |

| 290 | 70 | 220 | 24.14% | 75.86% |

安値-前日終

平均 -0.59% 当日の安値が前日比プラスの日が約3割もある やはりこのあたり上げ相場だったことが要因か プラスの日を除外すると平均値はもっと下がることになる

| 安値-前日終 | ||||

| 1.34% | 141 | 86 | 48.62% | 29.66% |

| 0.026836 | 44 | 8 | 15.17% | 2.76% |

| 0.040255 | 7 | 0 | 2.41% | 0.00% |

| 4 | 0 | 1.38% | 0.00% | |

| 290 | 196 | 94 | 67.59% | 32.41% |

高値-当日終

平均 0.63% 高値ー当日終値がプラスということは要するに高値よりも低く終わっているということになる 面白いのは安値の場合も同じような平均値がでている点 とは言え当該時点で当日高値かどうかは分からない

| 高値-当日終 | ||||

| 0.81% | 15 | 198 | 5.17% | 68.28% |

| 0.016103 | 0 | 62 | 0.00% | 21.38% |

| 0.024154 | 0 | 11 | 0.00% | 3.79% |

| 0 | 4 | 0.00% | 1.38% | |

| 290 | 15 | 275 | 5.17% | 94.83% |

そもそも標準偏差=ボラは平均値からのバラつきをみるものである。日々の騰落率などは平均値がほぼほぼプラマイゼロ付近なのであまり重要視されることはないが、例えば値がプラスばかりなどの場合は平均値も意味がありそうである。もっとも、こうなるともはや正規分布の意味はないとも言えるが、正規分布かどうかはおいておき、どのような価格分布、或いは動きをしているのかという参考にはなるのではないか。

例えば高安の値幅のボラは0.98%で平均値は1.28%である。通常のボラの観点からは1σ0.98となるが、これに意味はないとも言える。実際2σのゾーンがもっとも大きいし、当然のことながらマイナスゾーンはない。ここに平均値をプラスすると約2.2強であるが、2%以上の値幅は約10%ほどになりほとんど2%以内におさまることになる。

前日終値比高値の平均は0.7%なので仮に当日0.7%高くなるとさらにそこから上昇する確率はどれくらいになるのか?上昇するといっても1円でも上昇になるのである程度の値幅をもって考える必要がある。前日終値比で1.21%以上高くなった割合が約28%程度ある。また、当日の値幅の平均1.28であることからすると結局のところ0.7%程度の上昇であればどちらにも転ぶ。

とは言え、値幅という観点から考えると仮に安値が前日比+0.2%だとまだ0.5%の値幅しかないのでさらに0.8%ほど上昇してもおかしくないし、下落幅は0.6%程度になる。勿論これは平均値であり、0.98%以下の値幅の日は約38%ある。

バイナリーオプション攻略

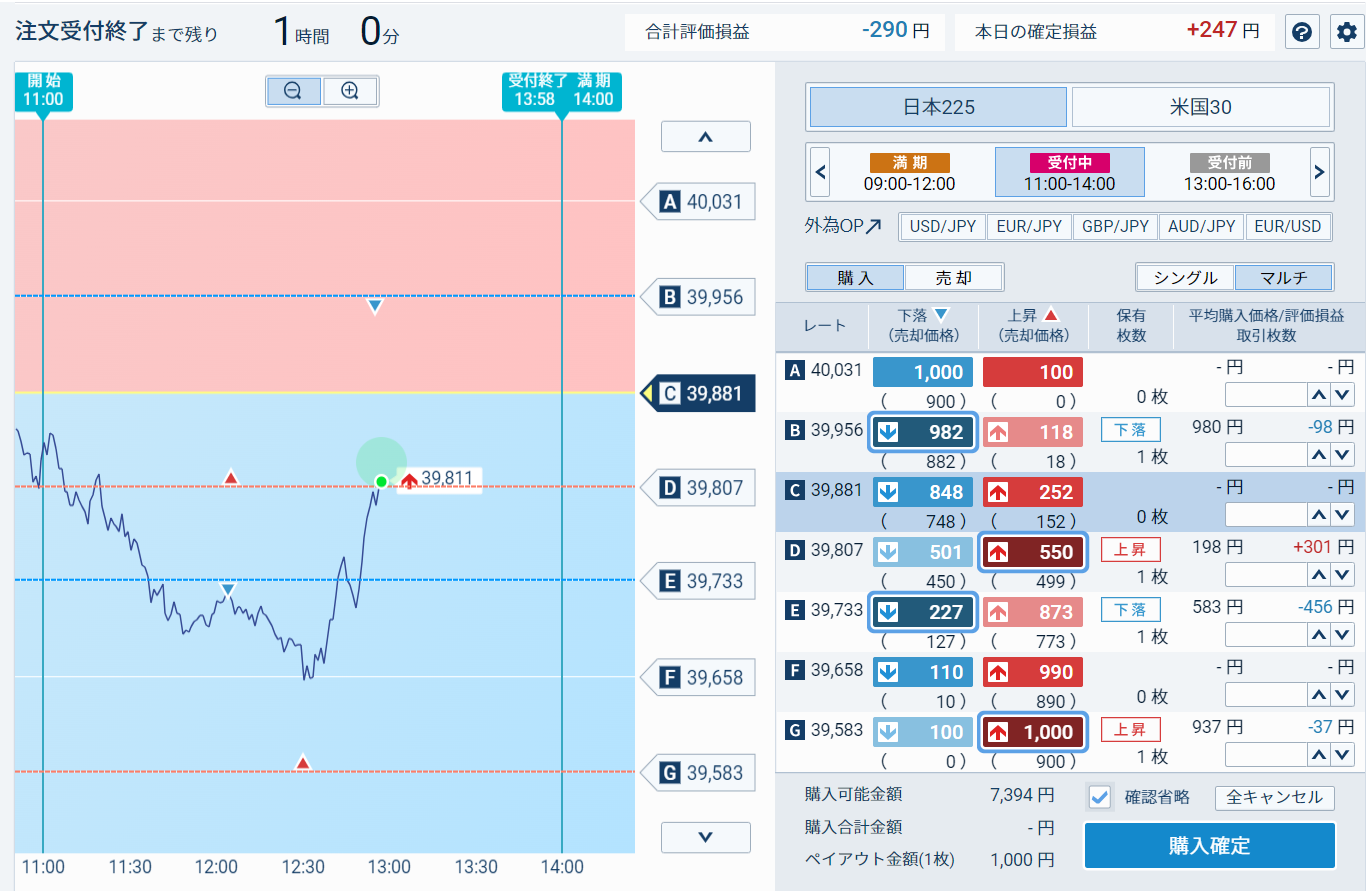

バイナリーオプションに応用すると、まず当該時点で前日比どうなのか?仮に前述のように0.7%上昇している場合、設定当初の場合と時間が経過した場合では大きく違いが生じるだろう。設定時の価格も影響する。

仮に、設定時前日比+0.2%で始まり、設定後30分経過している場合はアウトコールの1本目のラインを超えたくらいで推移しているはずである。この時上下0.6%の値幅を想定すると上はアウトコール3本目のラインを超えるか超えないか、下は逆にプットのアウト2本目付近になる。従ってインプット3本目を買うよりもインコール3本目を買ったほうがリスクは少ないものの、設定後30分ほど経過している場合にインコールの一番下のラインは下手をすると1000円の可能性もありやる意味がない、となる。

一方で2回目あるいは3回目などで安値が前例のように+0.2%だが、設定時既に+1%の場合(この時点での高値とする)上余地が+0.5%、下余地が-1.3%になる。また、2回目3回目はライン間の幅が狭くなっていることからインコール3本目を買うよりもインプット3本目のほうがリスクは低い。もっとも上昇トレンドにある場合は当然あまり下がらず更に上げることも多いので機械的にポジションを建てるのは避けなければならない。

バイナリーに限らず通常のオプションにも言えるが、機械的にオプションを買い続ける売り続ける場合は儲からない。特にバイナリーオプションは儲からない。これは帰結である。

バイナリーオプションはオプションとは別物である

バイナリーオプションは価格計算にブラックショールズが使われていると言うが、実際の業者の価格設定は明らかに顧客側に不利になっている。GMOの場合顧客はロングしかできない。つまり高いオプションを買わされて、かつ利益は限定されている。本来のオプションのロングは高いか安いかはケースバイケースで利益は限定されず、損失が限定されている。もっともバイナリーの場合も損失は限定されていると言えばそうなるが、明らかに高い価格のオプションを買わされて相場がどんなに思ったほうに動いても利益は限定されている。

一番上と一番下のラインの価格設定は妥当か?

ATM付近で500円強の価格設定がされているが、これは設定時であろうと時間が経過してもあまり変わらない。要はATM500円ということは当該期間でのボラ1000円を予想した価格設定であると言える。本来のオプションであれば残り時間3時間程度であれば300円前後がいいところでオプション価格は200円弱が妥当だろう。ただ、本来のオプションは権利行使価格+オプション購入価格以上の動きがないと儲からないが、バイナリーの場合は行使価格以上であれば総取りとなる。これを有利とみるかどうかは難しい問題があるが、仮に確率半々だとすると、結局550円で買わされると2回の勝負で100円ずつ損していく。これが通常のオプションであればボラが高いと確率半々でもリターンが上回る可能性がある。

また、設定時イン3本目のラインは概ね950円前後の価格設定であるが、ライン間の幅が広いときでもATMから360円前後しか離れていない。要は1σ程度の幅である。本来1σのイン確率は15%弱である。そうすると価格設定として50円前後の価格は妥当であるが、950円で買った場合は仮にアウトしてしまうと損失は950円となる。アウトの確率は15%弱であるから50円の利益×85=4250円 -950円×15=-14250円 と大きくマイナスになってしまう。反面アウト側の価格は150円程度なので正規分布的な確率でいうと丁度プラマイゼロとなる。

従ってバイナリーオプションの場合は通常のオプションとは違った戦略が必要であり、そもそもオプションとは別物と考えなければいけない。

オッズ馬券

オッズによって馬券を購入していく戦略がある。サッカー賭博でも同じような戦略があるが、この戦略は想定されるオッズよりも高いオッズ(要するに割安)のものを機械的に買っていけばトータルでプラスになる、というものである。

いわばオプションで言うところの安いIVを買い続ければそのうち高いところで売却できる、みたいなものだろう。

オプションにしろバイナリーにしろ、確率的に優位だろうと思って買い続けても儲からない(正規分布に近く収束するのでどこかで帳尻合わせさせられる)。

逆に言うと、正規分布的な確率から低いから大丈夫、とか確率的に高いからイケるということは局所的にはともかく長い目で見るとプラマイゼロに収束し、特にバイナリープラマイゼロどころかマイナスが積みあがっていく。

例

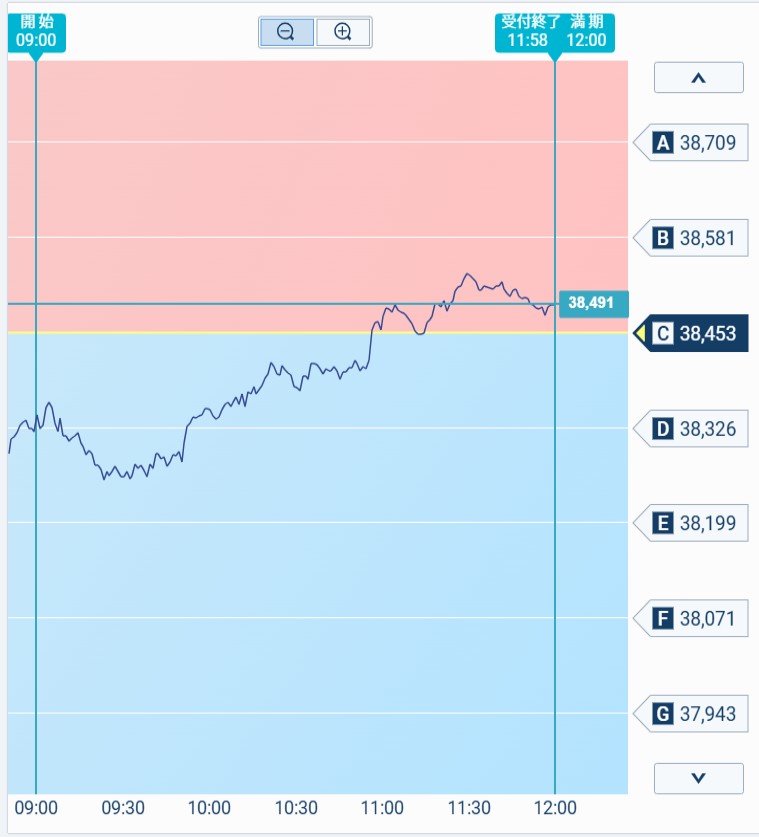

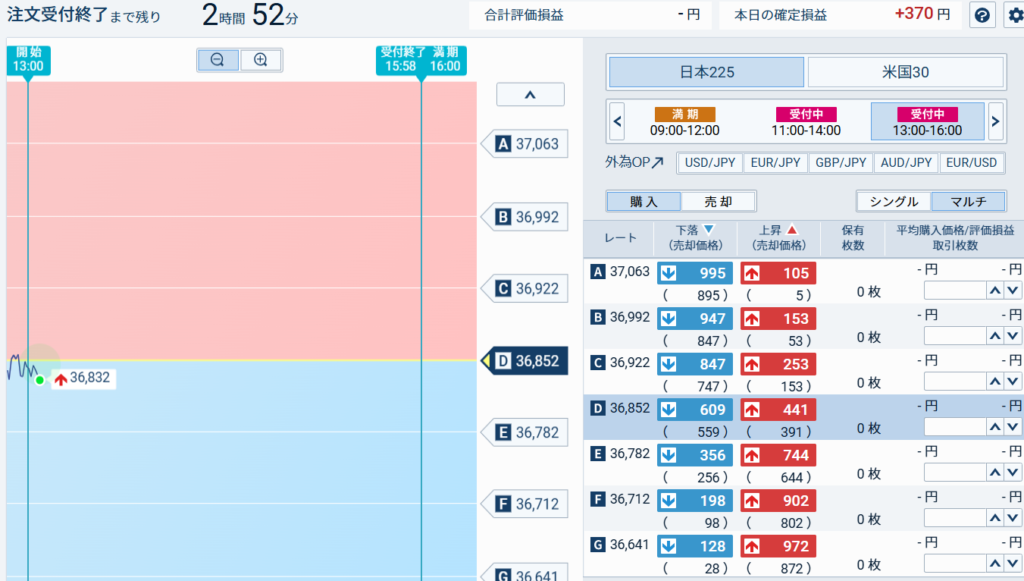

この日は祝日で現物も先物も休場。 CMEが動いているためにバイナリーオプションは開店しているのだろう。

現物金曜終値 37913 先物はナイト終値 38600

38326でスタート この時点で現物比 約1.09%のプラススタート

当日の値幅で言えば上も下も更に1%はみないといけないが、本日は祝日。しかも既に1%上で始まっている。

更にはナイトで上は38800まであり、先物終値に対して約300円近く下げて始まっている。

なにか大きなヘッドラインでもあれば別だが、そもそも祝日なので通常であれば日中はあまり動かないことが予想できるもののナイトで大きく動きかつ先物より下げて始まっているため安易なレンジ取りはやめたほうが無難か。

強いてポジションをとるのであればAプットとGコールのレンジか(笑)

権利行使間の値幅は通常通りだが、こういう日は価格設定が渋い。AとGが1000円だったりするので見送るのもアリだろう。BFでレンジを組んでいたら11時過ぎくらいに損切りさせられている可能性もある。

失敗例

20240702 39457ー40113 終値40074

前日終値 39631

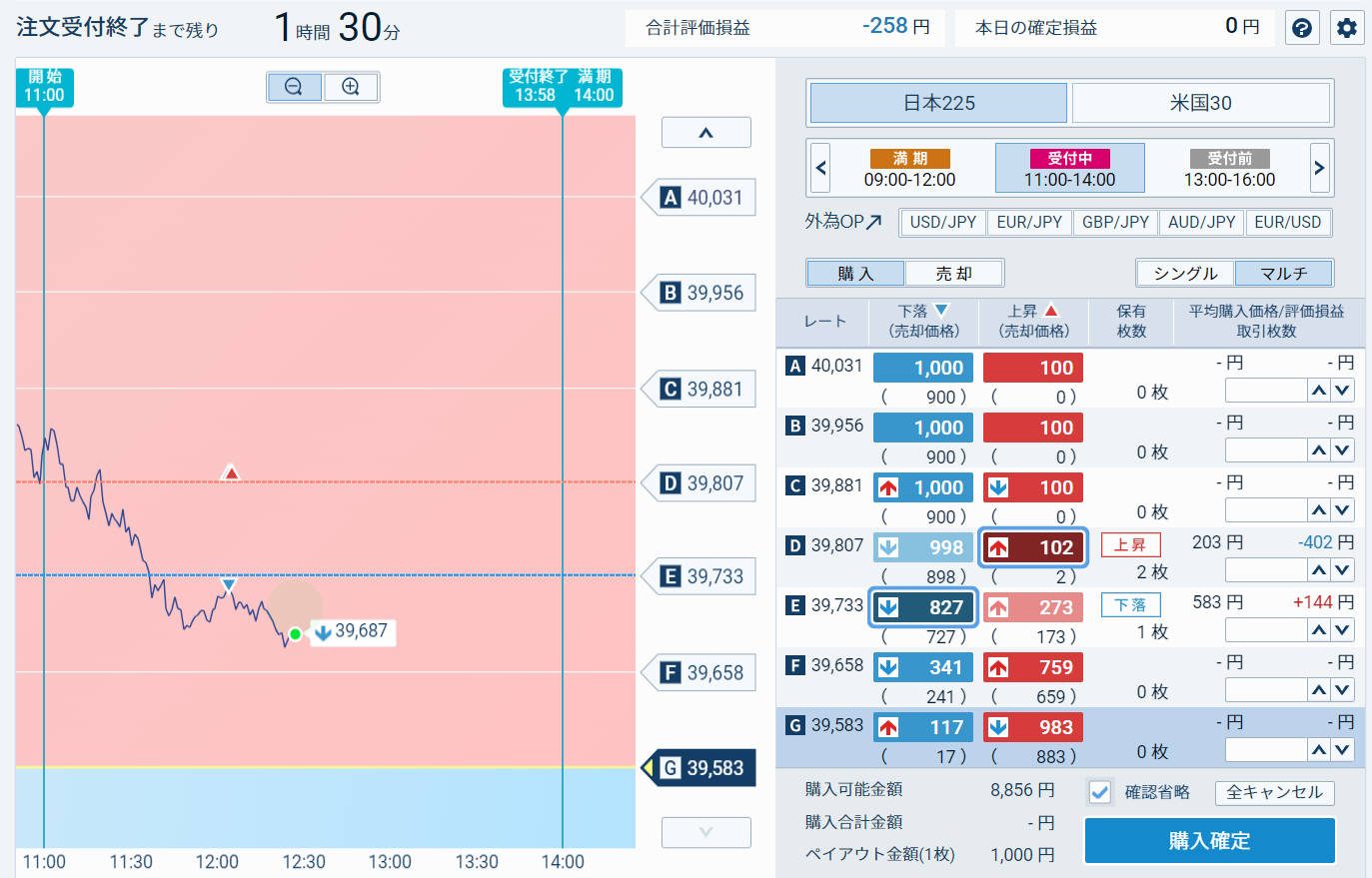

2回目 39807スタート

当日の現物チャートはこんな感じ 15分足

前場で39457の当日安値をみているが、当然その時点で分からない。そこから前場高値39900付近まで上昇した。この時点で値幅約1%を超えている。とは言え前日終値からみると+0.7%程度の上昇なのでまだ上げ余地はあるが、上げても100円から200円程度だろうということで通常であればAのプットを買うだろう。

しかし、この時はとんでもないポジションをとっている(笑)今となってはなぜこうなったかは分からない。。。

ポジションをとっているときの価格が39700程度で前日比ほぼ変わらずまできたところでどっちかにブレイクすると考えたのだろう。

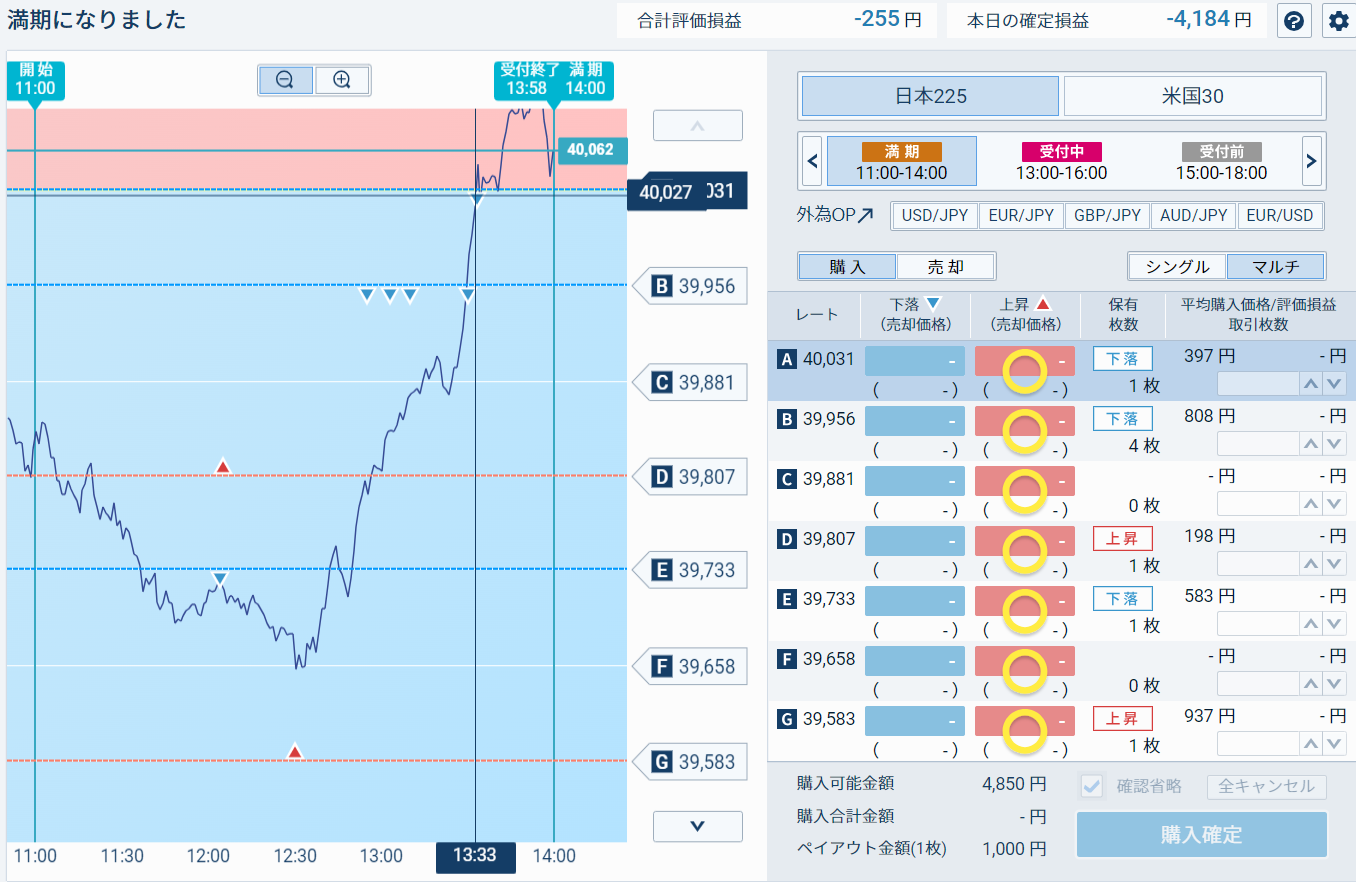

満期時の価格だけをみると

この戦略は約1000円の大儲けだったわけですが、途中の過程をみるととんでもない大損をこいているわけです(笑)

Aプットも全損しているのでどちらにしても損はするわけですが。

改めて2回スタート時点までの値動きなどをみると、高値が39900円強で、仮にそこが当日高値だったとすると値幅1%強で考えるとやはり安値は39400円前後か。

安値が39457だとすると値幅1%強で考えると上は40000±α

一方で前日終値から上1%強は40100±α、下は39100±α

Aラインが40031で、当日のそれまでの値動きなどを勘案すると結局のところ特に安全圏というわけでもなく通常通りの価格設定であるとも言える。どちらかと言うとGコールよりも相対的にリスクが少なそう、となるが、結局損する額が同じなのでここでいうリスクは確率的なものと言え、そう考えるとやはりAプットやGコールを買うのは優位性がまったくない勝負であり、とんでもないポジションのほうが全然マシだと言える。コストが両者あわせて989円なのでプットにインすればトータル+10円、コールにインすれば1012円のプラスとなる。もっともDE間にインして終わると全損だが、ここにインする確率はどれくらいか?という話になり、まあそれを言い出すと恐らく結論はでないだろう。

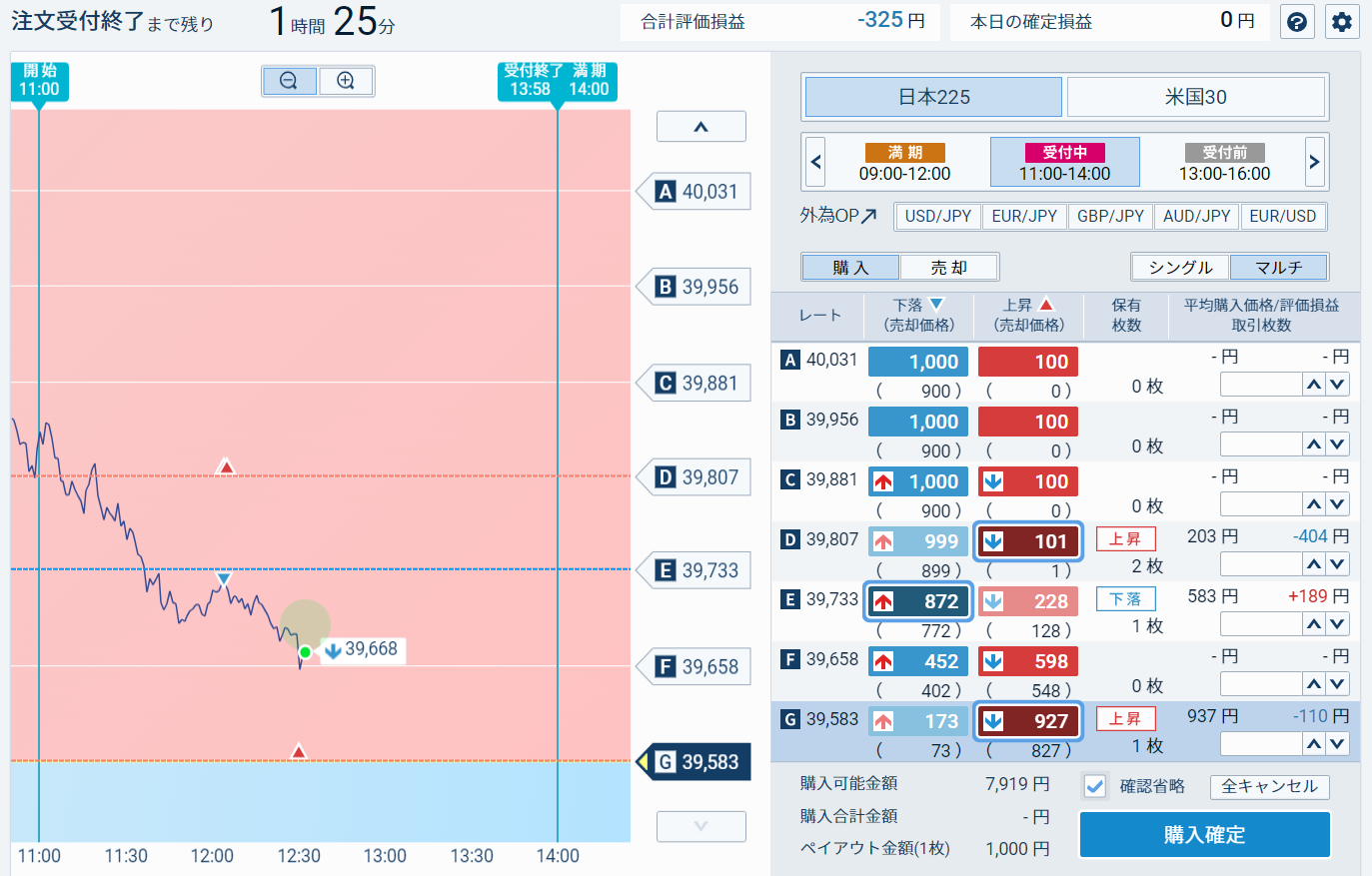

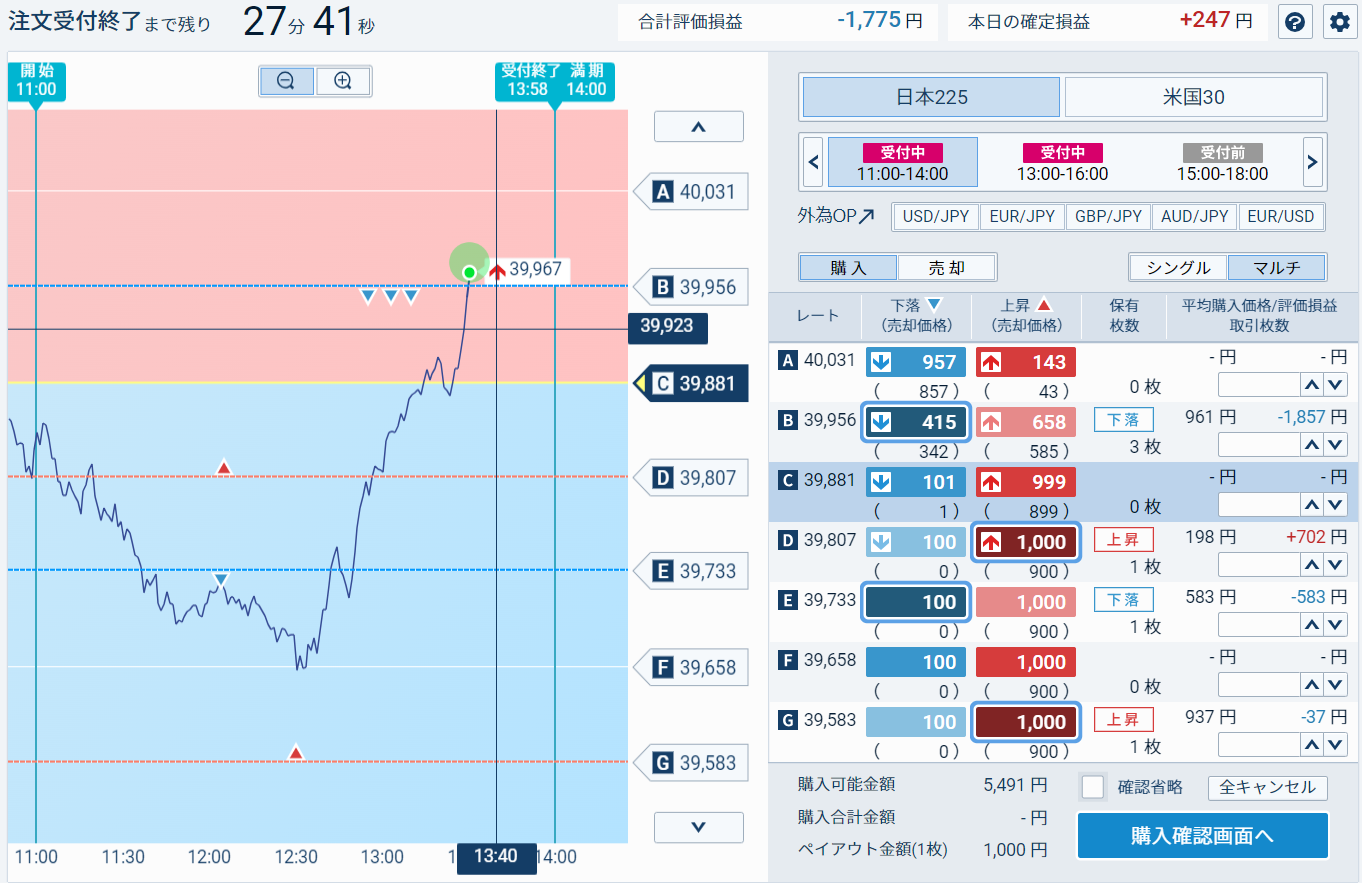

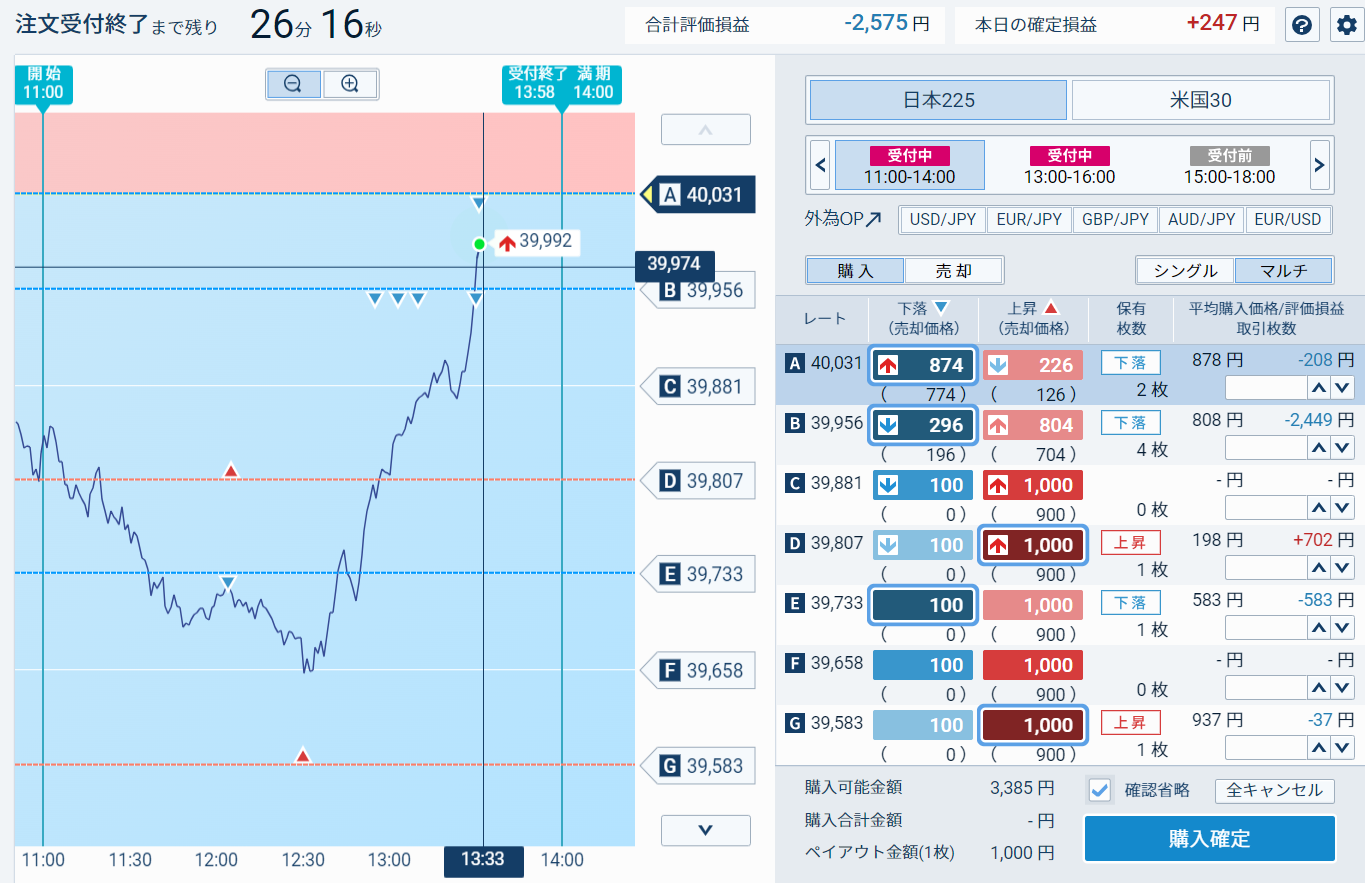

その後の推移

そもそも論としてGコールは分が悪いとしていたのに下がり始めて買うという愚の骨頂。これで恐らくこのポジ戦略負けが強くなったと言える。わずか73円をとりにいく意味はほぼなさそうだ。

その25分後、急騰し始める。この時点でGコール買いはうまくいったわけですが、ここでまたなぞのBプット買い。。。ここを買うということはこのライン以下になるということを想定してのことだろうが、そもそも論としてAプット買いだったわけで、Gコール買いよりたちが悪い(笑)単に値動き値ごろ感だけでポジをとるまさに値動きに踊らされている感じで博打そのもの。

Bプットを買ってからも相場は上昇し、断続的にBプットを購入。一旦上げどまりかと思ったら急騰(笑)これでほぼジエンドか。損切りするかお祈りモード。

なんと、今度はAプットを買うという暴挙にでるwwwww

思うにこれでも利益は122円しかとれない。仮にBプット以下になるとしてもであり、逆にインされると損失はさらに大きくなるのでまったく相場が動かないときとかよっぽどの事がない限りやるべきではない。

ちなみにDコールは途中で1枚売却したりしている(笑)

結果的にみればAプットを買ってこの時点で損切りしていれば約200円弱の損失で済んでいたことになる。これはタラレバではなくセオリー的な話。

一度の取引で4000円も損失をだすと、一度の利益100円前後のトレードだともはやどうしようもない。

思えば最初はこんなくだらないことばかりやっていて損失が積みあがっていた。。。

そして改めて検証をしてみて分かったのですが、この当初の戦略、悪くない。。。

株価は正規分布していない、などとまことしやかにささやかれていますし、こういった中途半端な時間帯でなら猶更のこと正規分布などあてにならないとも言えそうです。

とは言え、正規分布していないなら逆に言えばそこに儲ける隙もありそうです。また、長くやればやるほど正規分布に近いところに収束していくのは間違いないわけです。

確率的に機械的にやっても儲けることができないならある程度の予想、見立てに応じてトレードするしかなく、ほとんどの人がそうでしょう。それでその予想とやらが当たれば問題ないわけですが、それができるなら誰も苦労せず、当たるも八卦。そこで結局のところ外れた場合の損失額と当たった場合の利益額トータルで儲けるしかないということになり、損失の場合にできるだけ損失額を少なくする。特にバイナリーオプションの場合は利益額が限定されているわけですが、勿論損失額も限定されている。

しかし、スプレッドが基本は100円と固定されているので途中損切り或いは利確をするのも分が悪いので基本的には満期まで持つことを前提としなければならない。

満期まで持ったと仮定して利益になる場合の金額と損失になる場合の金額が同じであれば勝率をあげるしかない。この点利益の額も損失の額も予め分かるというのはメリットでもある。

リターンの額も損失の額も固定されているので満期まで持ったとしても想定以上の利益もでなければ想定以上の損失も被らない。

分かっていないのは勝率である。そうするとやはり一応の目安としては正規分布的な確率をベースにしたほうが分かりやすいし、試行回数が多くなればなるほど正規分布に近くなっていくのだからもっとも安定していると言える。

これが通常のオプションだとボラティリティの上下によって想定される損益の額が大きくぶれてしまうので正規分布によって勝率が分かったとしても現実の損益とのブレが生じる可能性が多分にある。

正規分布による確率はやはり意味がない?

正規分布による確率分布でのリターンを想定していて改めて思いましたが、仮にこれで優位性があるとしても、結局のところ次回からは値幅やボラも違うし価格設定も違ってくるし、同じ時間同じ位置でポジションとりつづけるわけでもないのでほとんど意味がない(笑)

利益限定損失利益以上のバイナリーで勝てるのか

ディープインした位置をロングする場合はボラが低いほうがよい(通常のオプションはボラが高くないと利益にならない)

アウトの位置をロングする場合はボラが高い方がよい(もっともどんなに大きく動いても利益は限定されている)

ディープインしていオプションは大きく割高なものを買わされている(その反面当該行使価格以上であれば利益となる)

従って

ボラが低いときはディープインしたもののほうが相対的によい

ボラが高い時はアウトのもののほうが相対的によい(というよりディープインをロングするのは見送る)

バイナリーハイエナ戦略の終焉と新たなる戦略

東証の取引時間が延長されたもののGMOクリックのバイナリーオプションの取引時間の変更はなし。これによって15時~16時までのレンジ戦略が使えなくなる(笑)このレンジ戦略は要するに15時15分から16時までの間、現物は動いていないためあまり動かないだろうという想定のもとに行う。時間が45分程度という点も長すぎず短すぎず丁度いい。あまりに短いと取引できるような価格がなくなっている場合が多い。また、ザラ場引けから闇鍋タイムは意外に大きく動いたりするので価格設定もおいしかったりするのだが、取引時間延長により、闇鍋タイムが終わるとわずか15分しかなく旨味がなくなってしまった。

それから、勝つことができなくなり連戦連敗(笑)

新たな戦略を模索、とは言っても今までの延長線上ではありますが。

で、改めて気付いたというか確認できたこと

ブラックショールズ式によるオプション価格には想定リターン分が織り込まれている

想定リターンは正規分布による確率で計算される

想定リターンは想定ボラティリティと想定期間で算出される

想定ボラが実現ボラと同一であり続けるとオプションは損失もなければ利益もでない

3か月後に10%上昇すると見込んだ場合に原資産そのものを買うのとATMのコールを買うのとどちらが儲かるか?

まずこの場合にはすでにコールの価格には10%上昇分の価格が織り込まれており、確率50%なので要するに5%分のプレミアムが乗っかっている

首尾よく10%上昇すれば結局原資産5%分の利益になるわけで、原資産を0.5単位買っていたのと同様になる

しかし、原資産が5%しか上昇しなければコール買いでは利益がでないが、原資産では2.5%の利益がでる

もっとも、大きく下落した場合のことを考えると、という話になるが。。。

そうすると、コールを買う利点というのは一体何なのか?逆に売るほうの利点はなんなのか?

そもそもコールは買う権利と言われるが、コールを売る方にとってみれば原資産を売らされる義務となる

そうすると、原資産を既に持っていれば当該権利行使価格でなら売ってもよいと考えているなら当該コールをショートしてプレミアムを得たほうが得、ということになり確かに理に適っている

逆に当該コールを買う方はどうか?コールを買う、ということはすなわち文字通り買う権利なので当該権利行使価格で買ってもよいという権利行使価格のコールを買うことになる

しかし、ここで疑問が湧く

もしもATMより高い権利行使価格のコールなら、わざわざコールを買わずに原資産がその権利行使価格に到達したら原資産を買えばいいだけの話である

権利行使価格がATM未満のコールであっても当該コールには既に値上がり分が織り込まれているのでそんなものを買うより素直に原資産を買えばいいだけの話である

もっとも原資産を買えば下落リスクは直撃するものの、オプションのロングであれば購入金額以上の損失にはならないが、いずれにしても本来的な意味でコールを買う意味はあまりない

強いてあげれば今は原資産を買うだけの資金がないが、将来的にはもっと価格が上昇するかもしれないのでとりあえず当該価格で購入するだけの 権利だけでも抑えておこう、言わば手付金のようなものか

とは言え、ヨーロピアンオプションは満期にしか権利行使できないので満期時点の価格がいくらなのかに依存する

また、日経オプションのような差金決済のオプションでは権利行使して云云かんぬんは基本的にどうでもいいので、結局は満期日までの値動きが重要となる

ヨーロピアンオプションについても権利行使に興味がなければ満期まで待つ意味が半減するので結局日々の値動きがどうなるか?に焦点があたる

オプションシミュレーターなどでは満期日の損益図が描かれるが、ポジション構築して満期まで持ち込むつもりのあるトレーダーがどれだけいるだろうか

この点バイナリーオプションはかなり趣が異なる

〇スプレッドが100円と高いため途中売却では利益があがりにくい場合が多い(ディープインした950円の玉など)ので、必然的に満期待ちになる

〇想定リターンは1000円で固定されているが想定リターン1000円で正規分布した場合の確率で価格設定されている

〇コールとプットの価格設定は相対的、及び権利行使価格の幅はボラが高くても固定なのでボラが高い時は安いほうの価格が高くなり高い方の価格が安くなって調整される(※150円と950円なら250円と850円という具合になるので仮に950円をもっていてボラが高くなると価格が安くなることになる)

〇ATMから上下に3本ずつ権利行使価格が設定されそれが変わる事はない。満期でライン上にあればインになり、リターンを得られる(損失にもなる)。通常のオプションは権利行使価格を超えただけでは利益とはならない。この点はバイナリーオプションの買い方に有利であるが、どれだけ大きく超えてもリターンの上限が1000円なのでボラがどれだけ大きくてもあまり意味はないとも言える。

ブラックショールズ式は価格が正規分布することを前提にしているが、正規分布にならないことは周知の事実である。とは言え、当該権利行使価格に設定されている価格に使われている確率が合っているのか間違っているのかは分からない、というより長い目で見ると結果的に正規分布に基づいた結果に近くなるかもしれないが、そのことにはほとんど意味がない。なぜなら、長い期間で当該権利行使価格を買い続けるものではないし、仮にそうだとしても結局、正規分布に基づいた適正な価格設定なのであればリターンはプラマイゼロに収束していくからである。

だとすると、オプションにおける収益の源泉とは何か?というと結局原資産の値動きやIVの上下などをある程度当てる必要があるというところに帰着する。

とは言え、価格の予想など当たるも八卦当たらぬも八卦であって、それができるのであればどんな商品だって儲けられる。

オプショントレーダー界隈では価格の予想はしないとは言いつつ、IVの上下を予想したりしている。オプションに限らずトレードする場合にある程度の予想、見立てをしなければ取引などできないはずだ。重要なのはその予想とやらに拘泥しないということであり、外れる事を前提に取引するという点だろう。損切り、利確においても相場の動向が見立て通りだった場合と見立て通りにいかなかった場合に事前に決めておく必要がある。

この点オプションにおいては原資産の売買にはない利点が多いが、バイナリーオプションではそれらの利点も使えないと思っていい。

しかし、ごくごくシンプルに考えるとやることは通常のオプションと基本変わらないとも言える。

満期まで持つ戦略なのか、それと途中で利確することを前提にするのかであり、途中で利確するにはアウト側のオプションしかない。

アウト側のオプションで最も効率のいいのはATMのオプションということになるが、もしもATMのオプションばっかりロングしていくのなら必然的に勝率をあげなければいけない。それが出来れば苦労はしないと言う話だが、では例えばディープインしている950円オプションを買い続ける場合はどうか。このオプションは要するに確率約15%でインしてしまう可能性のある(正規分布で言えば)オプションなので、正規分布に近い結果がでるとすれば仮に10回中9回勝負に勝っても-500円となる。20回中1回しか負けなくても収支はトントンとなる。

もっともATM550円を買い続けて勝率5割でも10回やると-500円である。

そう考えるとバイナリーオプションは期待値マイナスのゲームである(笑)

しかし、これはあくまでそのような買い方をした場合の話であるし、では通常のオプションは期待値プラスなのかというと、正規分布に近い結果がでるのであれば手数料やスプレッドを考慮するとやはりマイナスになるはずである。

何が言いたいのかと言うと、トレードにおいて正規分布での確率をベースにトレードを行うと結局儲からないことになってしまう。反面、株価は正規分布しないのであるから正規分布での確率によって価格付けされたものはそもそも間違いであるとも言える。要はそれが割高なのか割安なのかという話になるが、これは満期時点での話であって、期中においてはIVの高安はあれど正規分布での確率からの価格などということはほとんど意味のないことだと言える。

価格がこれから上昇するか下落するかは確率2分の1とよく言われるが、これははっきり言って間違いだろう。

確かに長い試行回数を経れば確率5割に近づくだろうと推測はされるが、本当にそうか?ずっと上がり続けてもおかしくはない。この点、コインの裏表は投げ方環境、コインの精度が均一で偏りがなければ長い試行回数を経れば確率2分の1に収束していくだろうということが言われるが、これもおかしな話だ。なぜなら同一条件で投げ方力加減なども機械によってまったく同一なのであれば最初に出た面と同じ面が次にも出なければおかしい。

いずれにしろ、ある期間を切り取って見るとずっと上昇し続けたり、下落し続けたりすることは頻繁におこるし、それが交互に起こったりもする。そうするとそれを長い目でみると確率半々である、などといっているに過ぎない。

もしも確率半々であることを前提に取引するなら上昇したら下落の可能性が高いとしなければならないだろうが、これは直感的にもそれでいいのか?と思うはずである。では2回連続上昇した、次の3回目はどうか?5回目は10回目は?

そもそも株価は過去の価格とは何も関係なく動くらしいが、だとするなら確率半々で上昇下落する、などとならなくても何ら問題はない。しかし、実際のトレードにおいてほとんどすべての人と言ってもいいが、過去の高値安値、或いは平均値とか様々な過去の価格を気にして取引している。勿論、この事と、実際の株価が過去の価格に影響を受けて動くということは別の話だが、株価が自ら動くわけではなく、株価を動かしているの結局人なのだから、人が過去の価格を気にして取引するのであればそれはやはり過去の価格が現在の価格に何らかの影響を与えているとも言えるはずである。

話がそれたが、冒頭のコールを買う意味は?というのと、オプションで利益をあげるには?というのが連動し、結論としては

オプションをロングして儲けるには想定以上の値動きをするということが基本となる。

想定以上なので想定通りであってもいいわけだが、要するにコールを買って儲けるには当たり前だが原資産が上昇することが必要で、要するにそれを期待してコールを買うわけである。原資産を買わずにコールを買う、というのは要はレバレッジをきかせている、資金効率の観点から言ってメリットがあるからとも言える。

原資産を買って儲けようとするのと本来的には何ら変わりないと言える。

この点オプショントレーダー界隈ではデルタを傾けるならオプションをする意味がないとまで言い切る人たちがいるが、確かに上昇を予想し、それがあたり利益を上げ続けられるならわざわざオプションを買わなくて原資産を買ってもよいが、別にデルタを傾けたっていいだろう(笑)

様々なスプレッドを構築するのが目的ではなく、あくまで利益をあげるのが目的なのだからデルタを傾けて利益がとれるならそれでいいはずだ。

それにオプションのロングは原資産を売買するのに比べレバ以外にも有形無形のメリットがある。

バイナリーオプション攻略法まとめ

〇まず満期時点の価格を想定する

勿論そんなもの当たる由も無し、結局業者の出している想定値幅を目安とする

〇次にその値幅から正規分布で考えた場合のオプション価格が適正かどうかをみる

ボラが高い時はディープインのほうが安くなりアウトのほうが高くなることから、業者がボラを高めに考えているか低めに考えているか判断する

〇そのボラと自分の想定ボラもしくはヒストリカルボラと比較してみる

割安なら買い優位と言えるかというと必ずしもそうではない

アウトのオプションは少なくともそのライン付近まで上昇しなければ利益にならないので動かないときはむしろ見送るか、ディープインしたもののほうがいいがボラが低い場合はディープインに旨味がない場合が多い

〇権利行使間の幅は動かないのでボラが高いとインする確率が高まるということになる

ボラの高さが適切に価格に反映しているとオプション価格が高くなっている

〇基本的にはディープインしたオプションよりアウトのほうが旨味がある

〇相場が始まったら当日の直近高値安値から値幅を想定

当日の高値安値はその時点では分からないのであくまでそこを起点としたらという仮定

〇当該高値安値から満期前に到達するであろう高値安値を想定しその付近のオプションを買う

〇ロンストをするより片張りのほうがよい

〇よっぽど急激にラインを突き抜けない限り基本満期前利確がよい

〇インする確率を正規分布などで考えない

改めて

ディープインしたものを満期まで持つのが基本

なぜなら途中売却がもっともリターンが少ないから

アウトの300円を買ってディープインしても残り時間が長いほど価格は安くなり途中売却のリターンが少なくなる

〇通常のオプションとバイナリーオプションはやはり別物である

〇損切りの損失とリターンの費用対効果を考える

ディープインしたものは途中売却しても利益はでにくいが、損切りをするほうが結果的にリターンが増える場合がある

従って950円のオプションよりも800円700円のほうが費用対効果がよい

ディープインからアウトしそうな段階でいずれも損切りすることを考えると

500円で売却できたとすると、

950円のオプションは-450円

850円のオプションは-350円

あくまでアウトになりそうな場合に損切りするので実際にアウトになった場合よりも損切りの回数は増えるだろう

950円 -450×2回 +50円×8回 合計リターン -500円 なので損切りしてもしなくてもほぼ変わらない

850円 -350×4回 150円×6回 合計リターン -450円

両者とも変わらない

しかし、実際のアウト回数はこの半分だとすると損切りしなくてよかったことになる。勿論それは結果論だが、いずれにせよ試行回数が多くなればそのように収束していく。

そうすると、損切りした場合に更にその外を買う、及び反対側のディープインしているオプションを合わせて買うことによって損切りした分が補填できる可能性がでてくる

この点、一番外のディープインオプションだとこれはできない

850円のオプションが500円程度になった場合、その外側は恐らく800円前後だろうこれを2枚買う。つまりこのオプションはもともと950円のオプションである。このとき反対側のディープインしているオプション(できるだけ離れたところで900円以下のもの)を買う

もしも相場がそのままであれば丸どりとなる

仮にさらにアウト方向にいき追加買いしたオプションも損切りという事態になるかもしれない

850円のOP損切り4回 -350円×4回

そのうち 追加800円OP損切り1回 -600×1回

-1950円

3回は800円OPのリターンが400円×3回

反対OPのリターンが200円×4回

+2000円

150円+6回 +900円

+950円

追加分が2回損切りだとすると

追加800円OP損切り1回 -600×2回

-2550円

800円OPのリターンが400円×2回

反対OPのリターンが200円×4回

+1600円

150円+6回 +900円

-50円

となる。追加OP800円は2回中1回がアウトになると仮定すると損切りしない場合

-1600 +400 = -1200

損切り-300円だとすると

-600 -600 = -1200

で実は変わらないことになる

最終的に大外まで近づくかどうかがキモになってくる

この観点からすると、権利行使価格の間がどれくらいの価格設定になっているか

どれくらい相場が動いているのか

このあたりを考慮する必要がある

あまりにボラが高い場合は損切りが多くなることが予想される

一方でボラが低い場合は850円のオプションが900円以上の値がついていることもある

従ってこのような場合は見送ったほうが賢明ということになる

日中の日経平均はボラが平凡でも一気に動意づくことがあるので動いてないからと安易にディープインを大量買いするのは危険である

とは言え、この戦略残存期間が短くなると機能しない

外のOPの価格が900円以上と高くなるからである

その分当初のOPの価格がそれほど減価せず損切り100円くらいで済む可能性が高いので潔く損切りすべし

ボラと想定値幅の目安基準

この時のCの価格を見るとコールが253円とかなり安い設定

GMOのバイナリーの特質はプットコール合わせて1100円なのでコールが安いとなるとプットは高いとなる

そもそも安いとか高いとかは何を基準にするのか?

想定値幅(通常のオプションで言えばIVにあたる)をブラックショールズで計算して算出する

このとき権利行使価格間が通常の値幅であり、相場が荒れているときはこれより大きな値幅で計算する

そうすると、アウトの価格が高く算出され、逆にその対になるもの(ディープイン側)は安くなってしまうが、この点GMOは恐らくそれを調整していると思われ、アウトのほうがある程度ブラックショールズに近い結果で、ディープインのほうが割高となる

ということはアウト側を買ったほうが得策ということになるが、当然の事ながらインするかどうかは分からず、更に今まで見てきたように途中売却しても利が少ないためアウトを単騎で買って利益をあげるのは多少割安だとしても難しい(そもそも想定値幅があたるかどうかも疑わしい)

となると、結局のところディープインしたものを買って満期まで持ち越すのがベターとなる

この時、想定値幅で計算し、そのディープインが割安と思えれば買い、割高と思われれば見送るという戦略だけでかなりエッジが上がるものと考えられる。

例えばボラがそれなりに高いのに通常の価格でGMOが価格を設定している場合はディープインの価格が割高になりアウトは通常の傾向で、その時に想定値幅を大きく設定して計算し直すとディープインは更に割高になり(算出価格は安くなる)、アウトは割安になる(算出価格が高くなる)

従って通常の感覚で言えば割安なアウト側を買うべきということになるが、前述の如くこれは悪手である。もっともこの時例えばCFDで日経平均をヘッジであてることによりこのエッジを活かし勝率が高まる。

儲かる確率とデルタ

デルタはインする確率と言われるし、実際そうだろう

ディープインしているオプションでデルタがほぼ1の場合は原資産を保有しているのと同じと言える

では、このオプションが儲かる確率(利益の幅ではなく利益がでるかどうか)はどれくらいだろうか

正規分布的に言えば、当該時点からすれば50%となる。なぜなら上がるか下がるかは確率半々だからである

このときATMのオプションはデルタが0.5程度であるが、儲かる確率は結局同様と言える

ただ、時間がかかればかかるほどセータ分減価していくため、いつの時点で損益を判断するかが特にアウトのオプションでは重要となってくる

そういう意味でデルタ=インする確率が儲かる確率と言ってもよさそうであるが、オプション価格はリターンが既に織り込まれているので単に権利行使価格に到達するだけでは利益はでない(買い建て)

他方、バイナリーオプションはどうか

バイナリーの場合、どんなにディープインしていたとしても1000円未満のオプションではアウトにならない限り利益がでる可能性がある。オプションで考えるとデルタはほぼ1だが、儲かる確率は50%だろうか?

通常のオプション(以下バニラ)だと建てて間もない場合上がるか下がるかの確率は半々で利益がでるかどうかも半々と言える

満期まで待っても同様と言えるが、バイナリーは違ってくる

正規分布的にアウトになる確率が10%なら儲かる確率は90%になる。この点、バニラでデルタ1の場合はその時点から価格が少しでも下がれば利益はでない。

そのように考えると、実はバイナリーのほうがバニラオプションよりも優位性がある、場合があることが分かってくる

損切りと放置

損切りを適切にできれば、などというのはおとぎ話だろう

アウトになりそうな場合に損切りをすると、実際にアウトになる回数よりも多くの損切りをする必要になる

従って、既にみたように損切りしてもしなくても大して変わらない

一方で、途中売却してもリターンが少なくなるので満期まで保有しないと利益がでない

利益をあげるには満期まで保有しなければならないが、常に買い続けることを繰り返していくと結局は儲からない

この点はバニラと同様になる

そうすると、結論としては割安なオプションを見つけて買うしかない

この点もバニラと変わらないが、バニラは割安だからと言っても満期まで保有しても利益がでるとは限らない(割安なオプションを買い原資産でデルタヘッジを繰り返せば利益がでる可能性は高いが)

結論

〇割高割安は業者の表示価格と実際のボラで判断する

〇アウトの価格が割安だとイン側は割高となる

〇ボラが高いときはアウトのオプションが割安に見えるがそのときディープインは割高となる

〇インが割安になった時に買う

〇大外よりも少なくとも1個手前のディープインを買う(900円未満だと途中売却でも利益がでる場合もあるし、損切りして大外を買い直すなど柔軟に対応できやすい)

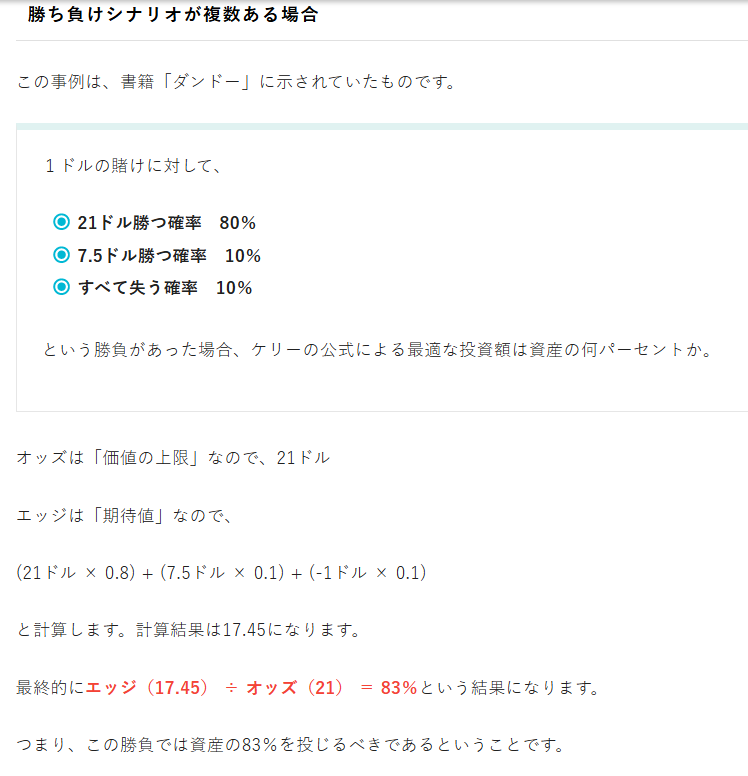

ケリー基準でバイナリーオプション

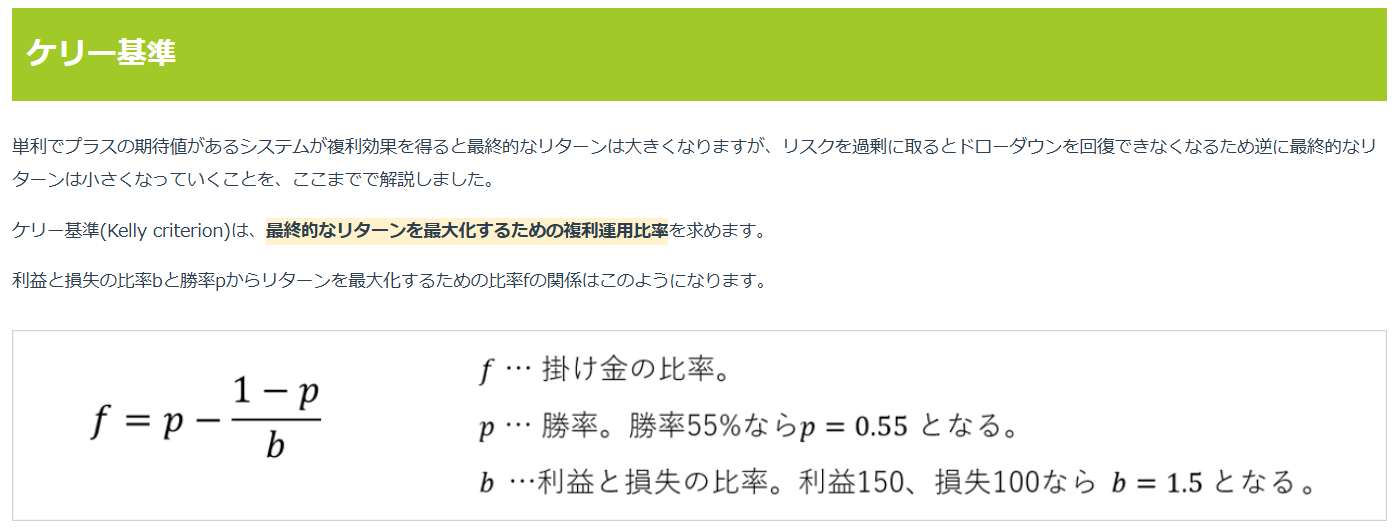

ケリー基準方程式:

(BP-Q)/B

B = デシマルオッズ -1

P = 成功の確率

Q = 失敗の確率(1-p)コイン投げをケリー基準の例として使用

例えば、コインを投げて表が出ることに2.00で賭けているとします。しかし、そのコインは偏っていて、表になる確率が52%だとします。

この場合

P= 0.52

Q = 1-0.52 = 0.48

B = 2-1 = 1

これは以下のようになります。 (0.52x1-0.48)/1 = 0.04

したがって、ケリー基準では4%をベットすることを推奨します。プラスのパーセンテージはエッジがこちらのバンクロールに有利であることを示しています。よって資金は指数関数的に増えていきます。

950円投下して1000円のリターン 1.053 オッズ的にはこんな感じか

(勝率×1-失敗確率)÷(1.053-1)

(0.85×1-0.15) =0.7÷0.053

ん?ケリー基準的に言えば資金13%程度を毎回投下していればリターンは積みあがっていくのか。。マジか?(笑) まあ明らかにおかしいですよね。50円の利益にしかならないのに損する時は950円損するわけで仮に勝率2割でも5回やるごとに750円ずつ損していきます。

https://oneinvest.jp/kelly-criterion/

https://www.oanda.jp/lab-education/ea_trading/beginner/optimal_f_fund_management/

勝率-(1-勝率)÷0.053 0.85-0.15÷0.053 使う数値は同じだがこれだとマイナスになるな(笑)多分最初のサイトの計算式、間違ってるね

0.6-(1-0.6)/1=0.2

- 投稿