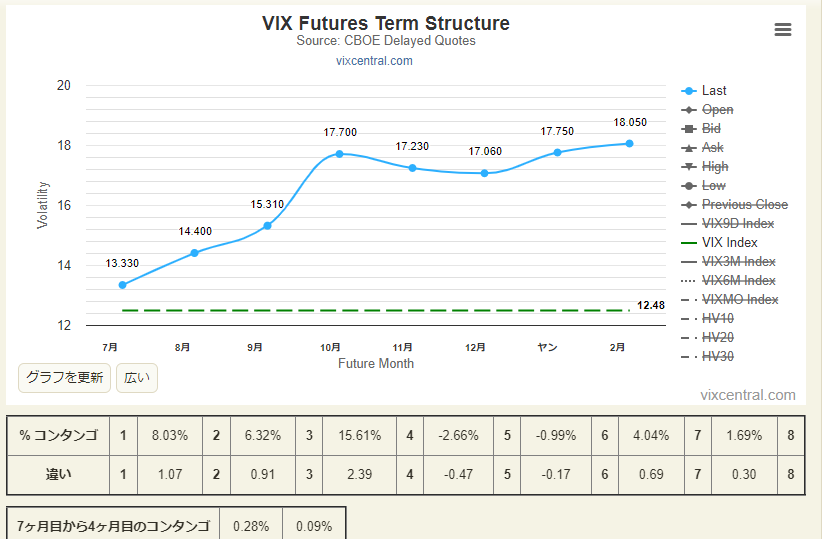

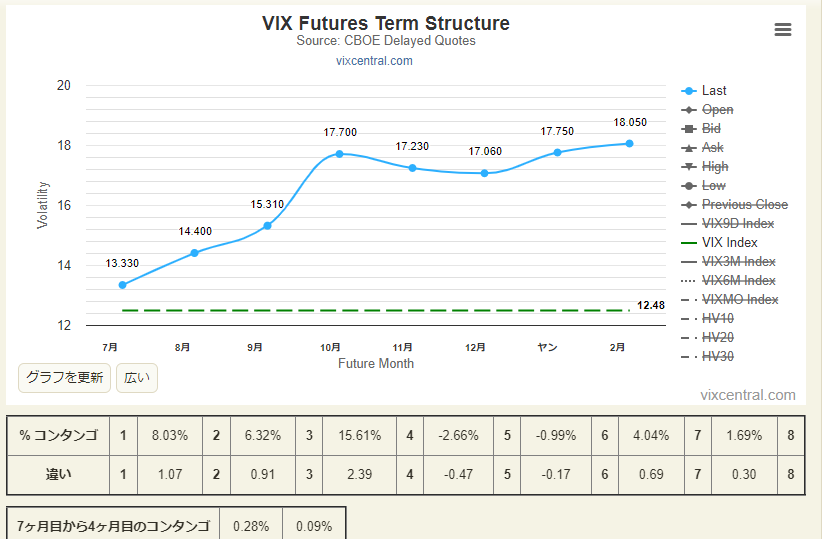

VIX 12.48

UVXY 22.04

VXX 10.46

VIX先 7 13.33

VIX先 8 14.4

VIX先 9 15.31

VIX先 10 17.7

VIX先 11 17.23

VIX先 12 17.06

VIX先 1 17.75

http://vixcentral.com/

VIX optin

jul 17 残10

calls puts

3.3 @10 0.01

2.35 @11 0.02

1.38 @12 0.07

0.75 @13 0.43

0.5 @14 1.15

0.35 @15 2

0.25 @16 2.95

0.23 @17 3.9

0.19 @18 4.87

aug21

calls puts

4.35 @10 0.01

3.45 @11 0.04

2.6 @12 0.16

1.9 @13 0.48

1.45 @14 1.05

1.15 @15 1.8

0.97 @16 2.57

0.83 @17 3.43

0.73 @18 4.37

8月の先物14.4

1か月後のVIX 12.5変わらずの場合

1.45 @14 1.05 → 0.5 @14 1.15

VIX先物は恐らく13.5前後へ下落 マイナス1ポイント前後だがプットを買っていてもほとんど利益はでない

1.9 @13 0.48 → 0.75 @13 0.43 プットデビットでも同様。カバードプットがよさそうだが、先物売りなので常にVIX急騰のリスクがつきまとう。

1.15 @15 1.8 → 0.35 @15 2 @14が約ー1と@15が-0.8のコールデビットでみてみるとトータルマイナス0.2程度になる。

0.73 @18 4.37 → 0.19 @18 4.87 @18が約-0.5程度

@14と@18のコールデビットはトータル約-0.5程度

基本的にはVIX先物は下がるので概ね7割から8割の期間でこのコールデビットを持ち続けると0.5ずつ損をする。

仮に新甫から1か月経過前程度でVIX先物が15%程度上昇していたら先物は17弱程度VIXそのものは18程度が想定される。このとき

@14のコールは3.5強で+2.5前後、@18は1強で-0.5前後 トータル+2前後

ちなみに2023年7月限からの1年間で先物が15%以上の高値をつけたのは2限月しかない。このときに仮に決済してプラス4ドルだが、残りの10限月でー5ドル程度でトータルマイナス1ドル前後か。

uvxy option

jul19 残12

calls puts

2.3 @20 0.17

1.5 @21 0.65

1.05 @22 1

0.77 @23 1.75

0.57 @24 2.5

0.47 @25 3.3

0.3 @26 4.2

0.23 @27 5.1

0.18 @28 6.1

aug16

calls puts

2.9 @20 1.15

2.4 @21 1.65

2.15 @22 2.3

1.9 @23 3

1.67 @24 3.7

1.48 @25 4.5

1.3 @26 5.4

1.23 @27 6.3

1.1 @28 7.3

vxx option

jul19 残12

calls puts

1.7 @9 0.01

1.3 @9.5 0.62

0.8 @10 0.13

0.3 @10.5 0.37

0.2 @11 0.74

0.15 @11.5 1.14

0.08 @12 1.63

0.07 @13 2.45

0.05 @14 3.3

aug16

calls puts

1.45 @9 0.07

0.94 @10 0.45

0.59 @11 1.12

0.45 @12 1.8

0.35 @13 2.75

3.25 @14 3.75